中国橡胶网讯 随着青岛双星在年报披露时间截止的最后一个工作日公布了数据,至此,A股上市的全部9家轮胎企业均晒出了2016年成绩单。

从公开数据看,在经济大环境不利、行业加快转型升级、供给侧结构性改革深化的背景下, 随着汽车行业的快速发展及运输业的逐渐复苏,轮胎行业经受住了经济与市场环境深度调整带来的冲击和考验,企业纷纷谋求海外发展、绿色发展、智能发展,整体实现了行业经济增速的止跌回稳。

但从企业对行业未来发展趋势的分析及可能面对的风险来看,轮胎企业普遍认为,在产能结构性过剩、经营环境趋于严峻、生产经营成本提高、资源环境约束日益趋紧等矛盾下,未来经营中还要面临行业竞争、贸易壁垒和主要原材料价格波动等风险,因此在经营计划和措施方面提出了有针对性的应对策略。

经济数据止降趋稳,增幅明显回升

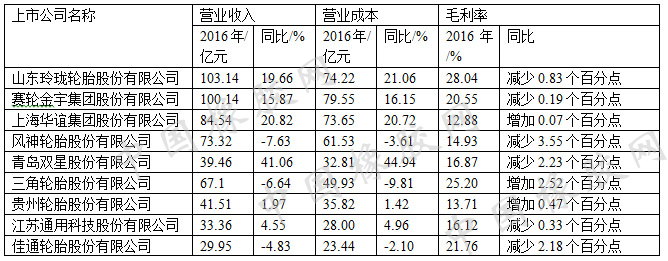

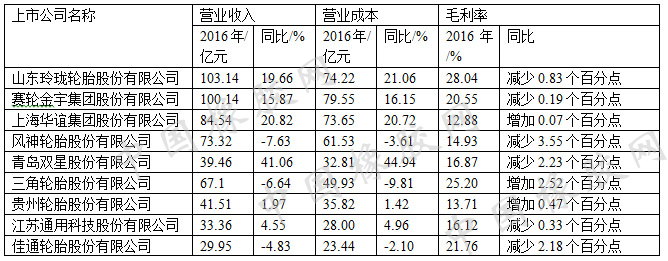

2012~2015年,受国内外发展环境变化和经济转型升级活动的影响,经济下行压力始终较大,中国橡胶行业的发展一路下行,2015年减至负增长。2016年,上市公司中仍有风神轮胎股份有限公司、三角轮胎股份有限公司和佳通轮胎股份有限公司3家企业营业收入是负增长。9家轮胎上市公司主要会计数据见表1,产销存情况见表2。

表1 9家上市公司主营轮胎业务主要会计数据

表2 9家轮胎上市公司产销存情况 万条

注:风神股份2016产销量中含有乘用胎产品。资产和股权出售后,乘用胎将由焦作风神生产,2017年产量中将不再包括乘用胎数据。

三角轮胎对营业收入下降的解释是:受产品结构调整、转型升级及政策性搬迁等因素影响,2016年轮胎产销量同比略有下降。其中,国内市场营业收入28.51亿元,降低(同比,下同)5.29%;国外市场营业收入38.18亿元,降低7.92%。主要原因:一是政策性搬迁一定程度影响了产能,2015年9月底老厂区全部轮胎生产线关停后,新建产能处于逐步释放和提升的过程,一定程度影响了2016年市场供给,年末此影响已消除且产能稳步提升;二是公司近几年实施转型升级战略,调整产品结构,淘汰技术含量低的产品,一定时期内影响轮胎产销量;三是美国等“双反”一定程度影响出口销量。

佳通轮胎则认为,主要是外销市场下滑明显造成营业收入下降。美国市场原为佳通轮胎的主要市场,美国针对中国乘用及轻卡子午胎征收高额“双反”税率,导致其在美国的销售急剧下滑。尽管调整了产品结构,同时积极拓展国内市场和非美地区的销售,但仍难以充分抵消美国市场销售下滑带来的冲击。外销较2015年减少了5.02亿元;内销较2015年增加3.50亿元,但总体仍降低4.83%。

去年9月19日上市的通用股份收入增长的主要原因为募集资金投入全钢胎项目,并积极开拓国内外市场,国际化营销网络不断扩大和完善,国际市场营业收入虽然仅2.7亿元,但增长35.87%。

2016年,贵州轮胎生产经营面临较大困难。经过上下同心协力的努力,在政府相关单位的支持帮助下,公司生产经营取得一定成效,轮胎生产、销售、营业收入均有不同程度的增长,业绩也取得一定盈利。一方面是国际贸易保护主义进一步抬头,加重了该公司轮胎出口的难度;另一方面是特种轮胎异地搬迁升级改造项目实施,大量新设备安装调试、搬迁设备大修改造、多系列产品试制试产造成的产能损失,年内未达到设计能力,产能未充分发挥,导致成本上升,销售量、销售收入受到影响,进而对公司经营效益产生不利影响。此外,橡胶等主要原材料价格上涨增加的成本也加重了企业生产经营的压力。

毛利率普遍下滑,提价幅度不及成本涨幅

从表1可以看出,毛利率同比减少的企业6个,增加的只有3个。9家上市公司平均毛利率为18.90%。

2016年,轮胎行业经历了天然橡胶价格前低后高、震荡上行的趋势,尤其是四季度呈现跳跃式上涨。此外,炭黑、橡胶助剂等原料及能源价格都出现上涨,人工成本、土地成本和环保成本也在增加。比如,新加坡SICOM天然橡胶由三季度末1440美元/吨涨至最高点2208美元/吨,上涨幅度达53.3%;顺丁胶由三季度末13600元/吨上涨至最高点年末为18800元/吨,上涨幅度达38.2%;炭黑价格上涨幅度较大,特别是在第二、第四季度涨幅尤为明显,全年平均涨幅达四成左右;钢丝帘线价格持续上涨,全年平均涨幅达三成左右。

为应对价格及供货风险,轮胎上市企业或与供应商签订战略年度合同直接采购,通过签订长约合同提前锁定天然胶价格,稳定部分供应量,比如赛轮金宇;或是在市场震荡上行趋势下,通过前瞻性的部署和阶段性储备方式,分别在价格低位横盘、阶段性回调时集中采购,有效控制了采购成本,比如三角轮胎。

迫于成本压力,去年第四季度以来,轮胎企业根据同行业的价格情况、原材料成本及利润率水平情况,普遍提高了部分轮胎产品的销售价格,并一直延续到2017年一季度。尽管如此,提价幅度还是不及成本涨幅,加上营业收入的增长,导致9家上市公司中营业成本同比上升的企业有6个,其中最高的企业达40%以上,减少的只有3个,最低的三角轮胎也仅减少了9.81个百分点。

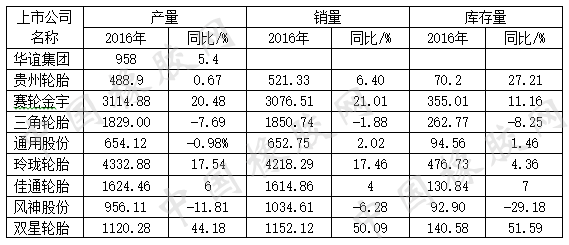

坚持对股东利润分配,兼顾公司长远利益

轮胎行业属于资金密集型企业,流动资金需求量大,毛利率一直很低。但上市轮胎企业一直坚持连续、稳定的利润分配政策,在拟订利润分配方案时,充分考虑对投资者的回报,同时兼顾公司的长远利益、全体股东的整体利益及公司的可持续发展,为投资者提供分享公司成长价值的机会,使投资者形成稳定的回报预期。9家上市公司利润分配预案见表3。

表3 9家轮胎上市公司利润分配预案

9家企业中,只有贵州轮胎没有派发现金红利,不送红股,不以公积金转增股本。该公司表示,目前原材料价格较2016年平均价格上升,且公司经营性现金流较为紧张,又处于异地搬迁升级改造的关键时期,后续资金投入量依然很大。该公司计划将2016年度未分配利润用于满足公司日常运营所需流动资金,以及老厂异地搬迁后续投资建设。

全球战略优势明显,企业积极谋求海外布局

随着国内劳动力成本、土地成本等提高,人口红利的消失及海外贸易壁垒的不断增多,国内轮胎企业越来越多地走出国门,合理规避全球贸易保护主义带来的冲击,推进产品差异化创新和全球化布局,调整企业发展结构,推动转型升级。9家轮胎上市企业中,已经有3家在海外设立了生产基地,3家企业在年报中披露,将适时自建或通过国际并购等方式加快海外布局。

赛轮金宇率先在泰国、越南等人力成本较低、天然胶产量丰富的地区设立原材料基地和轮胎生产工厂。该公司这种全球化运作的商业模式,在降低企业生产成本、规避贸易壁垒中发挥了作用。在美国对中国产半钢胎“双反”时,该公司将原国内出口至美国的半钢胎订单稳步转移至越南工厂生产,使得半钢胎产销量大幅增加、盈利能力提升,实现营业收入11.83亿元。如今,赛轮金宇半钢胎产能达到780万条,产能利用率达72.95%,投资13.7亿元的120万条全钢胎也在建设过程中。越南工厂的高效稳定运营和持续提升,成为赛轮公司进一步探索国际化的重要基地。

随着产能提升和市场计划调整,2016年玲珑轮胎泰国工厂半钢胎产量较2015年增长了28.03%。全钢胎在2015年7月份投产,2016年产能持续扩大,产量是2015年的8.21倍。截至目前,泰国玲珑已达到了规模化、常态化生产,基本具备年产1000万条半钢胎和年产120万条全钢胎的生产能力。未来该公司将践行“3+3”战略,在欧洲和美洲各选一处建设公司第二个和第三个轮胎生产基地。

上海华谊(集团)公司全资子公司华谊集团(香港)有限公司与泰国泰倍佳企业有限公司合资设立华谊集团(泰国)有限公司,注册资本1亿美元,华谊香港持股80%,双方在泰国共同投资建设轮胎生产基地。目前项目正在大力建设过程中。

未在海外建厂的企业中,从其年报中也能看出有在海外建厂的战略规划。

三角轮胎将择机建立海外基地。其发展战略是:在继续牢固树立全球化发展理念、坚定不移地走好全球化品牌道路的同时,积极推进全球化发展布局,深化对生产制造、技术研发和市场营销的全球化战略推进,加快资本走出去步伐,择机通过新建、资本运营等途径建立海外生产基地,提高公司的整体制造水平,实现更高层次的全球化经营。

青岛双星将在海外建厂和产业并购方面进行探索。其发展战略是:以开放的态度,加强与国际机构技术合作,加快国际化进程,探索海外建厂实现全球布局,提升双星品牌的国际影响力。以建设绿色轮胎智能化示范基地为契机,以市场需求为导向,通过产业并购的方式全力搭建海外发展新平台,实现“营销当地化、制造洲际化、研发全球化”,实现 “创双星轮胎世界名牌”的目标。

通用股份推进海外生产基地建设布局。其发展战略是:2017年,紧紧围绕“三自发展”理念,即以自主品牌、自主创新、自主资本为推手,实现公司的二次创业,将通用股份打造成为全球知名的轮胎企业。为防范国际贸易壁垒风险,通用股份将通过推进海外生产基地建设布局,并通过主动开拓新市场,减少国外贸易保护政策对公司出口业务的影响。

全球化发展战略使大型轮胎企业长期在国际市场上保持竞争力。为最大限度的化解海外经营风险,多家上市公司在年报中表示,将增加国际化人才的培养和引进,实施本土化的管理模式,做到对当地经营环境的充分了解。

海外并购现出大手笔,未来还将持续发酵

随着市场竞争日趋激烈,轮胎行业兼并重组已拉开序幕,未来还将持续发酵,行业集中度将进一步提升。

目前风神股份控股股东中国化工集团正在筹划与倍耐力的重大资产重组。2016年,风神股份以现金向中国化工橡胶有限公司购买中车双喜轮胎有限公司100%股权、青岛黄海橡胶有限公司100%股权;以现金向倍耐力购买倍耐力工业胎10%股权。同年,还以现金交易方式向倍耐力出售持有的焦作风神轮胎有限责任公司80%股权。本次重组的目的是将风神股份打造为全球顶级工业胎生产企业,这对国内轮胎行业发展具有重要战略意义。

在风神股份2017年经营计划中,该公司抓住与倍耐力对标协同的契机,以提升盈利能力为目标,最大程度的发挥协同价值,快速提升业务能力和产品质量,最终提升综合竞争能力。

4月25日,曝出锦湖轮胎优先购买权持有人放弃行使优先购买权,按股权购买协议的约定,双星将成为锦湖轮胎最终购买者,交割程序正式启动。如果交割成功,该起并购将成为继中国化工收购意大利倍耐力之后的第二起国际轮胎并购案,不仅可以使双星轮胎得到发展,而且可以提升中国轮胎在全球的地位和影响力。

2017年是通用股份踏入资本市场后的首年,该公司将通过借力资本市场平台,以增强中长期竞争优势为目的,积极考察评估合适的投资项目和并购标的,在时机、条件和对象成熟的前提下进行适度收购兼并,加快融资运作,打造完整轮胎产品结构,使公司产生更强的协同效应以及更大的规模经济效应,实现综合竞争能力提升。